積み立て投資を始めると、

多くの人が最初に悩むのがこの疑問です。

「毎月、いくら積み立てればいいのか?」

SNSを見ると、

月10万円、20万円といった金額も珍しくありません。

それを見て、

「自分は少なすぎるのでは?」

と不安になる方も多いのではないでしょうか。

ですが結論から言うと、

積み立て投資に“正解の金額”はありません。

大切なのは、

自分にとって“続けられる金額”を選ぶことです。

積み立て投資は「金額の勝負」ではない

多くの人が陥りがちな罠が、

「月10万円以上じゃないと意味がない」という思い込みです。

しかし、投資という長い映画において、

もっとも避けたいバッドエンドは、

暴落時にパニックになって途中で上映を中止(解約)してしまうこと。

積み立て投資は、

気合や根性で続けるものではありません。

大切なのは金額の多さではなく、

相場が悪い時も淡々と買い続けられること。

これは「ドル・コスト平均法」と呼ばれる考え方です。

毎月同じ金額を投資することで、

価格が高い時は少なく、安い時は多く買うことになります。

その結果、購入価格が平均化され、

相場の上下に一喜一憂しにくくなる、という仕組みです。

この考え方については、

▶︎ ドル・コスト平均法とは?初心者向け解説

で詳しくまとめています。

ベストな金額を決める前にやるべきこと

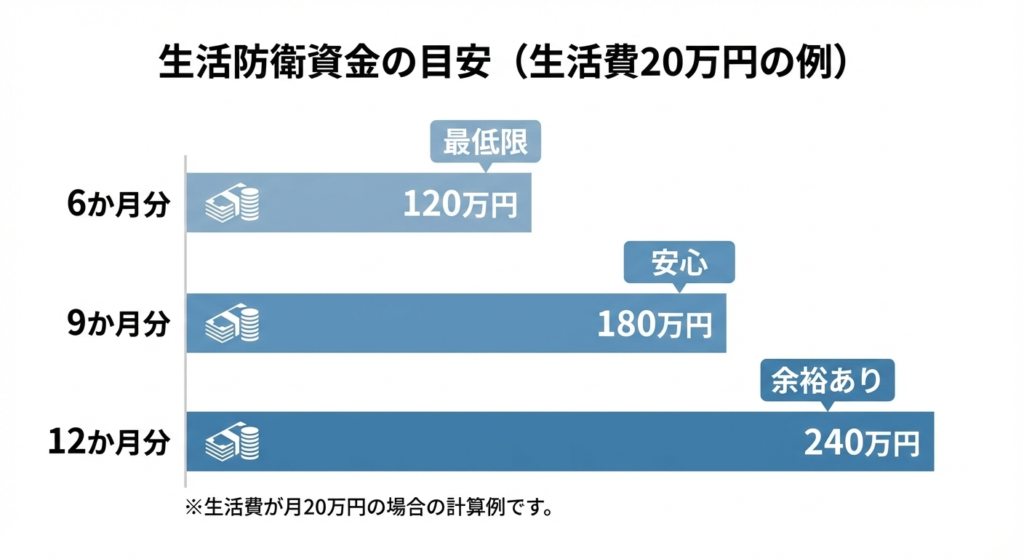

まずは生活防衛資金を確保する

最初に考えるべきなのは、

生活防衛資金を現金で持つことです。

目安は、

生活費の6か月分。

なぜ6か月なのかというと、

収入が途切れたり、急な出費があっても、

積み立て投資を止めずに済むからです。

たとえば、

毎月の生活費が20万円の場合、

- 20万円 × 6か月 = 120万円

これが最低限のラインです。

もう少し安心感を持ちたい場合は、

- 9か月分:180万円

- 12か月分:240万円

このあたりが、

精神的にも余裕を持ちやすいゾーンになります。

生活防衛資金については、

▶︎ 生活防衛資金はいくら必要?

で、もう少し詳しく解説しています。

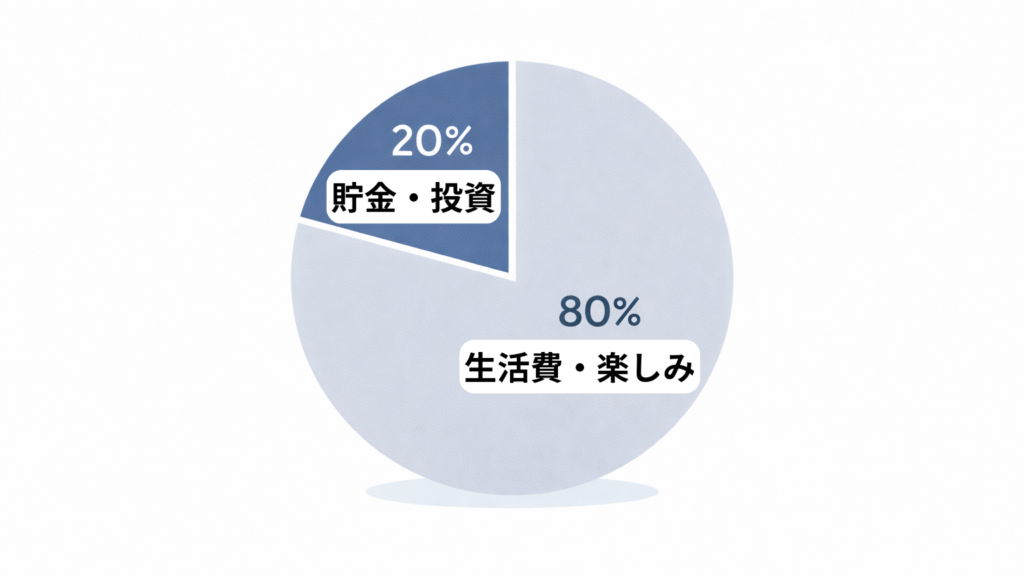

積み立て額は「手取りの20%」を目安にする

あくまで目安ですが、

手取り収入の20%前後を、

貯金や投資に回すという考え方があります。

この数字は、

海外の家計管理でもよく使われる基準で、

無理なく続けやすいラインとされています。

もう一つ大事なのは、

残りの80%で生活をきちんと楽しみ切るためという視点です。

投資のために今を犠牲にしすぎない。

このバランス感覚が、

長期投資を続ける上ではとても重要です。

自分の状況を、

下の表と照らし合わせてみてください。

※この表は「正解」を示すものではなく、積み立て額を考えるための目安です。

ご自身の手取りと生活費に近い行を参考にしてください。

| 手取り | 生活費 | 積み立て額 | 補足 |

|---|---|---|---|

| 20万円 | 17万円 | 1〜2万円(5〜10%) | まずは習慣化を最優先 |

| 25万円 | 20万円 | 3万円(12%) | 無理せず継続しやすい |

| 30万円 | 20万円 | 8万円(26%) | 生活に余裕がある人向け |

| 35万円 | 20万円 | 12万円(34%) | 無理なく続けられるなら検討 |

ただし、

ボーナスや臨時収入をあてにした設定は避けましょう。

毎月の固定収入だけで無理なく続く金額、

これが基本です。

手取り20万円前後の人へ

手取りが20万円前後の場合、

この段階では、まず“続けられること”を最優先にして大丈夫です。

この段階で一番大切なのは、

金額ではなく

「毎月、積み立てを続ける習慣」を作ることです。

月1万円でも、

積み立て投資をしている時点で、

すでに一歩前に進んでいます。

月1万円でも意味はある?

結論から言うと、

十分に意味があります。

月1万円でも、

- 1年:12万円

- 5年:60万円

- 10年:120万円

数字としても決して小さくありません。

それ以上に価値があるのは、

積み立てを続ける習慣そのものです。

多くの人は、

不安を感じながらも行動できません。

その中で、

1万円でも積み立て投資をしている時点で、

すでに上出来です。

積立額よりも、

積立を続ける習慣のほうが圧倒的に価値があります。

投資の世界では、「早く始めた人」が圧倒的に有利です。

「積み立て投資って、何を買えばいいの?」と感じた方は、

▶︎ 投資信託とは?

▶︎ インデックス投資とは?

から読むと、全体像がつかみやすくなります。

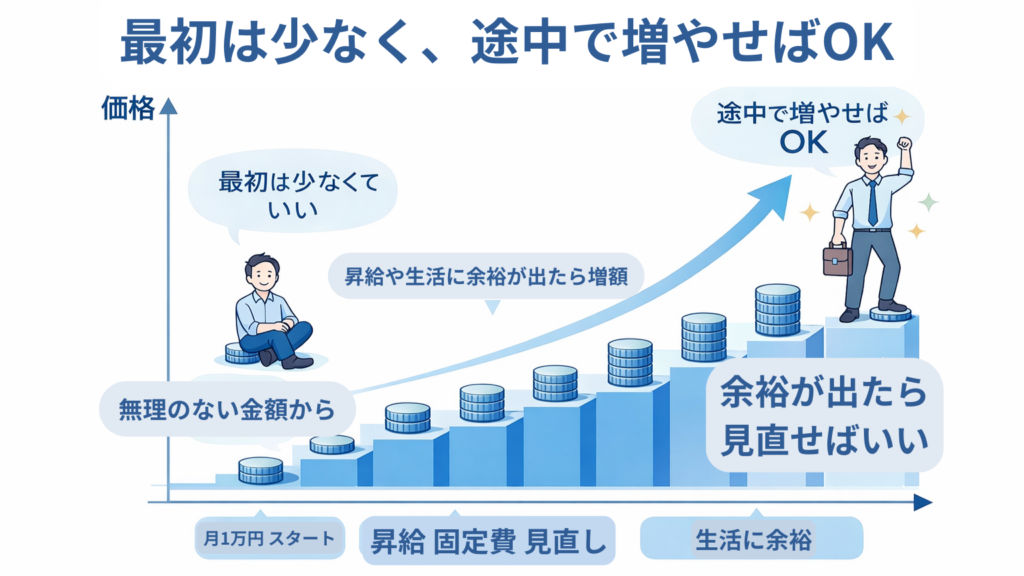

最初は少なく、途中で増やせばいい

積み立て投資は、

最初から完璧である必要はありません。

- 最初は少なめ

- 生活に余裕が出たら増額

昇給した時や固定費を見直せた時など、生活に余裕が生まれたタイミングで少しずつ増やすのが続けやすい方法です。

この形が、

もっとも失敗しにくい王道です。

また、積み立て額ごとの 将来の資産シミュレーション を出した記事もあります。

▶︎ 月1万・3万・5万ごとの金額比較(年利5〜7%想定)も参考にしてみてください。

よくある失敗例

周りの金額に影響されて無理な設定をしてしまい、

結果的に積立をやめてしまうケースもよくあります。

だからこそ大切なのは、

他人の数字ではなく、

相場が下がっても淡々と続けられる自分の金額です。

暴落時の不安については、

▶︎ 暴落が怖いと感じたときに読む記事

も役立つはずです。

まとめ:ベストな積み立て額とは

積み立て投資で失敗する人の多くは、

「金額が少なすぎた人」ではなく、

**「多すぎて続かなかった人」**です。

だからこそ、

ベストな積み立て額とは、

下落しても不安にならず、

何も考えずに続けられる金額。

そして、

1万円でも積み立て投資をしているなら、

それだけで十分、正しい方向に進んでいます。

この考え方を軸に、

自分に合った金額を設定してみてください。

実際の商品選びについては、

▶︎ 全世界株式(オルカン)とは?

▶︎ S&P500とは?

も参考にしてみてください。